国の税制改正により、2015年 (平成27年)以降の相続から相続税の基礎控除が縮小されることが決まりました。

特に所有する資産が不動産のみの場合は、相続税支払いのための資金調達が必要となるため、対策をとることによって相続税の支払いを回避出来たり、可能な限り少額に抑える事が出来ます。

不動産の場合、最も気をつけたいのは「共有の回避」です。

預金などの金融資産ですと、現金化も容易で比較的簡単に分割が出来ますが不動産では分割が困難な場合が多く、この事が相続を争続にさせている一番の要員です。

不動産でも、ある程度の大きさがある更地であれば、分割可能ですが、限られたサイズの土地や、土地の上に建物が立っている場合は分割が非常に困難です。

生前対策をせずに、分割しないまま特定の相続人に相続させてしまうと、他の相続人との間でかならず不公平感が生じてしまいます。

また、売却して現金化すれば分割は可能ですが不動産業者への手続きなどに手間がかかりますし、一般的に不動産を急いで売却する場合は相場より安く買いたたかれることが多いのが実情です。

『争続』を避けるためには、遺言などで相続先をはっきりとさせておくことが重要で、特段の理由がない限りは、安易な共有による不動産の相続は避けるべきです。

所有不動産が複数の場合、それぞれの不動産については、相続人いずれかに単独に相続させるよう遺言で指定することが望ましいです。

相続税負担の軽減を図る”財産評価対策”

『財産評価対策』とは評価の対象となる相続財産の評価額を下げることです。これは相続対策の根幹をなす部分で、この対策により相続税負担の軽減を図ることが出来ます。

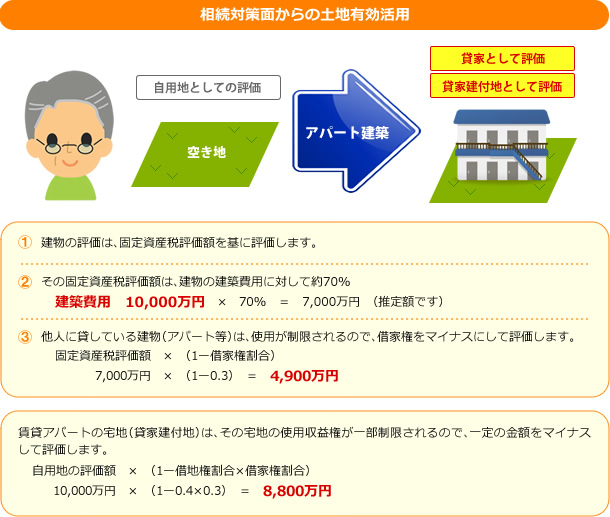

もっとも有名な対策は「賃貸アパートの建設」です。

なぜ賃貸アパートの建設が財産評価対策になるのかというと、賃貸アパートを建設することにより、財産の評価額が低くなるからです。

下の図のように、土地評価額1億円の土地に建設費1億円の賃貸アパートを建設すると、建築前は2億円の評価を受けるはずだった所有財産が、建築後は土地の評価額が貸家建付地評価額になることなどによって「土地+建物ー借入金=3,700万円」の評価となり、大きく評価が下がります。

![]()

| 空き地 | 現 状 | アパート建築後 | |

|---|---|---|---|

| 土地の評価額 | 10,000万円 | 8,800万円 | 1億円×(1ー12%※③)=8,800万円 |

| 家屋の評価額 | 10,000万円 | 4,900万円 | 1億円×70%※①×(1ー30%※②)=4,900万円 |

| 建築資金 借入金 |

▲10,000万円 ※① |

▲10,000万円 ※② |

借入金 ▲1億円 |

| 合計 | 10,000万円 | 3,700万円 | 土地+建物ー借入金=3,700万円 |

※① マンション建築費 1億円の場合

※② 債務控除の活用 借入金はマイナスの財産として相続財産から差引けます

※③ 借地権割合(40%)×借家権割合(30%)より算出

| 建築前 | 建築後 | 節税効果 | |

|---|---|---|---|

| ①財 産 | 20,000万円 | 13,700万円 | 6,300万円 |

| ②相続税額 | 1,800万円 | 570万円 | 1,230万円 |

このように借り入れは債務控除で相殺されるので、もっとも有効な相続対策であると言えます。

相続税対策の観点で見ると、不動産相続の局面においては、借金があった方が良いということになるので現金があっても、あえて計画的な借り入れを行い、アパートを建築することをお勧め致します。

最近ではこのような相続税対策アパート建築融資には、銀行が飛びつく場合が多く85歳の方に1億円のアパート建設融資が出る場合もあります。

またアパート以外にも太陽光発電等でも同じような相続税対策効果を期待出来ます。

財源調達対策を目的とする「生前贈与」

様々な対策を行ったとしても、一定条件を満たせば必ず収めなければならないのが税です。

相続税は金額が大きい場合も多く、様々なトラブルの元になります。

そうならないための財源調達対策を目的とするならば、家賃収入を得られる収益物件を生きているうちに贈与する生前贈与が有用です。

賃貸アパートを所有していれば、相続人に生前贈与することにより家賃が相続人に入るようになり、納税資金を準備することができるのです。

この場合は、贈与税負担を抑えるために建物のみの贈与が望ましいです。

またここ最近は「相続時精算課税制度」の活用も大変有効です。

相続時精算課税制度とは、高齢者から若い世代への財産移転を促進することによって消費の拡大を図ることを目的として設けられた制度で、2,500万円までの贈与に対しては贈与時に贈与税をかけず、相続時に贈与の分も含めて相続税を支払う仕組みです。

(2500万円を超えた部分に対してかかる贈与税は、一律20%の税率となる。)

現在、この制度の適用対象者は贈与者が65歳以上の親、受贈者が贈与者の相続人である20歳以上の子(代襲相続人を含む)ですが、2013年度の税制改正で2015年以降の適用対象拡大が図られ、贈与者の年齢が60歳以上に引き下げられ、また、受贈者には贈与者の20歳以上の孫が加えられることになっております。

とは言え、相続対策でまず最初にやらなければいけないことは現状把握です。 現状を把握して初めて具体的な対策方法も見えてきます。まずは遺産総額(不動産、現金、預金、保険、株等の合計)を計算し相続税の概算を算出することから真のスタートとなります。 不動産鑑定士による不動産の鑑定は通常は30~50万円以上かかりますが簡易鑑定であれば一回2万~受けられるサービスもあります。 相続対策の一歩として、まずは遺産総額を計算してみませんか?

NPO法人 相続アドバイザー協議会認定会員

(社)相続知識検定協会認定 相続知識検定3級

日本ファイナンシャルプランナーズ協会 2級FP技能士

宅地建物取引主任者(大分)第003362号

財団法人住宅金融普及協会 住宅ローンアドバイザー

日本コンプライアンス・オフィサー協会

金融コンプライアンスオフィサー1級

銀行業務検定試験 税務2級、法務2級、財務2級

1951年 別府市生まれ

1979年 明治大学経営学部経営学科卒業後、別府信用金庫(現:大分みらい信用金庫)入庫

2005年 株式会社エーワン入社 2011年、大分財産コンサル株式会社を設立、代表取締役に就任

相続問題に関する相談対応、相続トラブル解決に向けた総合コーディネーター。 特に不動産の問題解決に強く、顧客の生活設計のための資産及び財産管理に関する 総合コンサルタントサービルを提供している。

- マンション経営に引き寄せられるサラリーマンオーナーたち。何がそんなに魅力なのか!?

- 知らないと損する!?

マンション経営のメリット - 必見!!年金崩壊時代を生き抜くマンション経営!

- 成功オーナー・失敗オーナー。マンション経営に必要な目利き!

- 東京だけじゃなかった!厳選マンション経営超オススメ都市

- 失敗事例に学ぶ!賢いマンション経営戦略

- 今の選択が、20年後の格差に!?あなたこそマンション経営をはじめるべきだ!

- マンション経営は、きちんと選べば安心!頼りになる業者選択のポイント

- オーナーになるまでのプロセスを徹底解説 これであなたもマンションオーナー

- プロが指南するこれからのマンション経営

- 知っていて損のない不動産投資解説書

- 不動産投資用語事典200